Сіквел «Змови Curve»: Yield Basis — нова парадигма дохідності стейблкоїнів

Розширення ринку стейблкоїнів: новий етап поза Ethena

Слідкуйте за @YBSBarker, щоб отримувати експертні аналітичні стратегії отримання прибутку в умовах масштабної емісії стейблкоїнового кредиту.

Після краху Luna-UST алгоритмічні стейблкоїни фактично зникли з галузі. Модель CDP (DAI, GHO, crvUSD) ще донедавна була символом надії, але під потужним тиском USDT та USDC свої позиції зміцнила саме Ethena зі своєю прибутковою моделлю. Вона оминула проблему неефективного використання капіталу при надмірній заставі й активувала внутрішню доходність, відкривши нові горизонти для DeFi.

Curve, навпаки, збудувала своє початкове лідерство DEX якраз на торгівлі стейблкоїнами, далі інтегрувала кредитування через Llama Lend і створила власний стейблкоїн (crvUSD). Проте на фоні популярності Aave емісія crvUSD досі не перевищила $100 мільйонів та лишилася другорядною.

Сьогодні Ethena, Aave та Pendle активно розвиваються, і Curve запускає новий продукт Yield Basis, щоб завоювати частку на ринку стейблкоїнів—цього разу через використання кредитного плеча. Головна мета—вирішити хронічну проблему AMM DEX: тимчасові втрати (IL).

Монобічні стратегії ліквідації тимчасових втрат

Остання розробка Curve: «Твій BTC — тепер мій. Обороняй свої позиції разом із YB».

Yield Basis—це справжній ренесанс DeFi, що поєднує ліквідність-майнінг, премайнінг, Curve Wars, стейкінг, veTokens, LP Tokens та кредитне петлювання. Це показник еволюції DeFi-сфери.

Засновник Curve Michael Egorov—новатор AMM, який удосконалив формулу Uniswap x*y=k, створивши алгоритми stableswap і cryptoswap для ефективного обміну стейблкоїнів і оптимізації використання капіталу.

Масштабні стейблкоїнові торги через Curve закріпили її роль фундаментального ончейн-інструменту для USDC, USDT, DAI тощо. До появи Pendle саме Curve була ключовим центром активності стейблкоїнів у блокчейні. Фактично, відтік ліквідності з Curve призвів і до краху UST.

Curve першою запровадила модель veToken, а Convex із механізмом «брібінгу» перетворив veCRV на реальний інструмент для заробітку. Та після чотирьох років блокування більшість власників $CRV залишилися з мінімальним результатом—лише зі збитками.

Зростання Pendle та Ethena змінило баланс ринку й ослабило позиції Curve. Чому? Для USDe хеджування здійснюється через централізовані біржі, прибуток спрямовується через sUSDe, а сам фундамент торгівлі стейблкоїнами втрачає значення.

Curve відповіла івентом Resupply у 2024 році, організованим спільно з Convex і Yearn Fi—масштабним і ризикованим кроком, який, як і слід було очікувати, завершився невдачею та серйозним ударом по репутації Curve.

Resupply не був офіційним проектом Curve, але провал негативно позначився на бренді. Якщо компанія не створить зустрічних інновацій, вона втратить майбутній ринок стейблкоїнів.

Yield Basis не зосереджується на стейблкоїнах чи кредитних продуктах напряму, а вирішує саме проблему тимчасових втрат у AMM DEX. Водночас основна ціль—активізувати емісію crvUSD, використовуючи це як важіль.

Що таке тимчасова втрата? Постачальники ліквідності (LP) замінюють класичних маркетмейкерів, надаючи двобічну ліквідність у AMM DEX з мотивацією у вигляді частки комісій. Для пули BTC/crvUSD LP повинен надати 1 BTC і 1 crvUSD (за умови курсу 1 BTC = 1 USD), тобто всього $2.

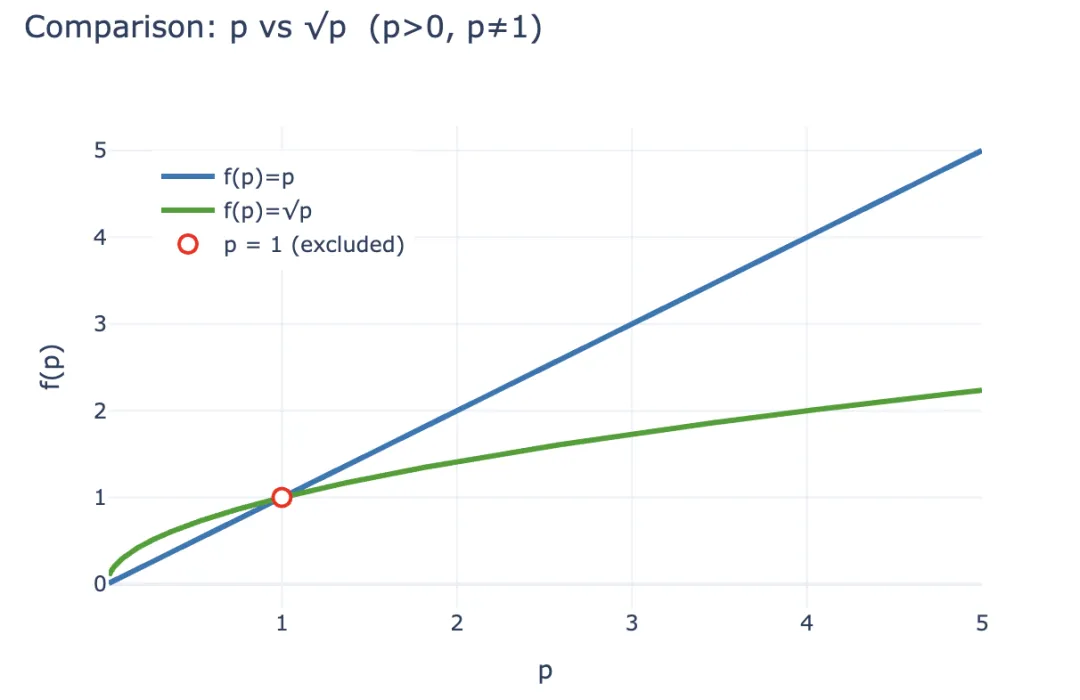

Ціна 1 BTC позначається як p, p = y/x. Якщо ціна BTC зростає удвічі, до $2, виникає арбітражна можливість:

Пул А: Арбітражери купують 1 BTC за $1. LP продає BTC і отримує $2.

Пул B: У пулі B вартістю $2 арбітражери можуть реалізувати прибуток $1 ($2 - $1).

Цей прибуток буквально забирається у LP пулу А. Після арбітражу вартість LP становить LP(p) = 2√p (де x і y змінюються з p). Якщо LP просто тримав би 1 BTC + 1 crvUSD, його портфель був би LP_hold(p) = p + 1.

Для p > 0 та p ≠ 1 нерівність 2√p < p + 1 завжди актуальна—арбітражний прибуток прямо корелює із втратою LP. Це змушує постачальників ліквідності вилучати кошти, а AMM змушені залучати їх назад підвищеними комісіями та токеновими стимулами. Тому CEX досі перемагають DEX у спотовій торгівлі.

Підпис: Тимчасова втрата

Джерело: @yieldbasis

У масштабах всієї ончейн-економіки тимчасова втрата—очікувана даність. LP жертвують потенційним зростанням активів заради комісій від торгів. Для них це здебільшого «бухгалтерська» втрата, а не реальна економічна—LP все одно заробляють на торгівлі більше, ніж просто тримаючи BTC.

Yield Basis змінює акцент: замість компенсацій втрат за рахунок ліквідності чи комісій, він орієнтований на ефективність маркетмейкінгу. Порівняно з p+1 для холдерів, 2√p для LP завжди менше. Але з погляду рентабельності інвестицій, якщо $2 зараз вартують 2√p, дохідність на кожний вкладений долар—√p (якщо просто тримати—p).

За умови стартової інвестиції $2 і зростання ціни на 100%, результати такі:

- • Абсолютний прибуток: $2 = 1 BTC ($1) + 1 crvUSD → $2√2 (арбітражери отримують різницю)

- • Відносна дохідність: $2 = 1 BTC + 1 crvUSD → √2 USD

Yield Basis прагне забезпечити LP перетворення √p в p—тобто залишати комісії й отримувати додатковий прибуток як від холдингу. Як це зробити? Просто піднести вираз до квадрату. Це еквівалент 2x кредитного плеча—будь-яке відхилення призведе до втрати стабільності системи.

Підпис: p vs √p—масштабування вартості LP

Джерело: @zuoyeweb3

Одним словом, один BTC дає подвійну потужність маркетмейкінгу, де BTC використовується як єдиний орієнтир прибутковості—немає розподілу з crvUSD. Рентабельність зростає від √p до p.

Yield Basis оголосила про $5 мільйонів фінансування у лютому—це говорить про довіру венчурних інвесторів.

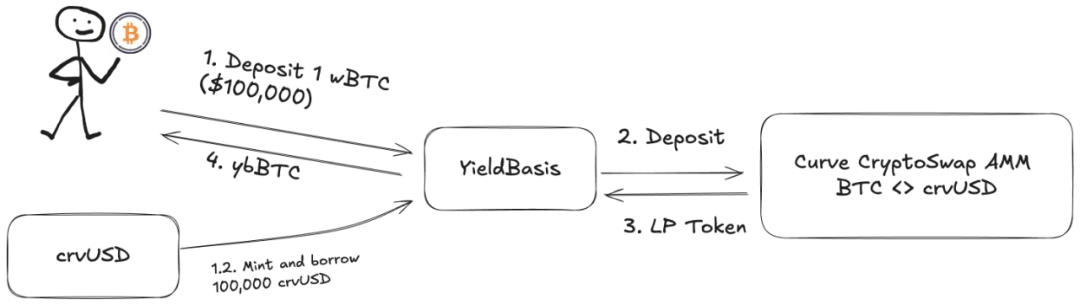

Але ліквідність завжди має бути парною—у пулі BTC/crvUSD, не лише BTC. Llama Lend та crvUSD вирішують це через подвійну систему кредитування:

- Користувачі вносять cbBTC/tBTC/wBTC на суму 500 BTC. YB (Yield Basis) бере в борг 500 crvUSD через флеш-позики (не повний CDP, а близько 200% забезпеченості).

- YB додає 500 BTC і 500 crvUSD у пул Curve BTC/crvUSD, емісуючи $ybBTC як LP-частку.

- YB використовує ці $1 000 LP-акцій як заставу для ще 500 crvUSD через CDP Llama Lend, погашаючи первинний кредит.

- Користувач отримує ybBTC на $1 000; Llama Lend утримує $1 000 застави; первинний кредит виплачується, Curve отримує додаткову ліквідність—500 BTC і 500 crvUSD.

Підпис: Механіка YB

Джерело: @yieldbasis

У результаті 500 BTC анулює кредит і приносить $1 000 LP-акцій—реалізується 2x кредитне плече. Ключова позику надає саме YB, виступаючи посередником. Зрештою, YB бере на себе залишковий борг $500 від Llama Lend і ділить комісійний дохід Curve.

Якщо ви думаєте, що 500U у BTC принесуть $1 000 торгових комісій, це лише частково правда. Ви не отримаєте весь дохід—YB повторює модель Curve, розподіляючи прибуток нерівномірно.

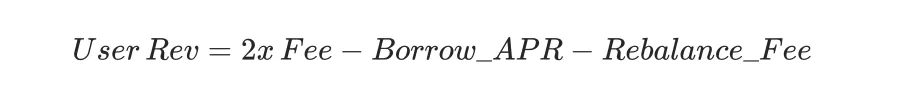

Розрахунок майбутньої дохідності:

2x Fee—500U у BTC генерують $1 000 комісії. Borrow_APR—відсоток за кредитом Llama Lend; Rebalance_Fee—комісія для арбітражерів за підтримання кредитного плеча, фактично її сплачують LP.

Плюси й мінуси:

- • Плюс: Весь прибуток Llama Lend повертається у пул Curve, збільшуючи дохід LP.

- • Мінус: Лише половина комісій за пулом повертається у пул; LP і YB ділять решту.

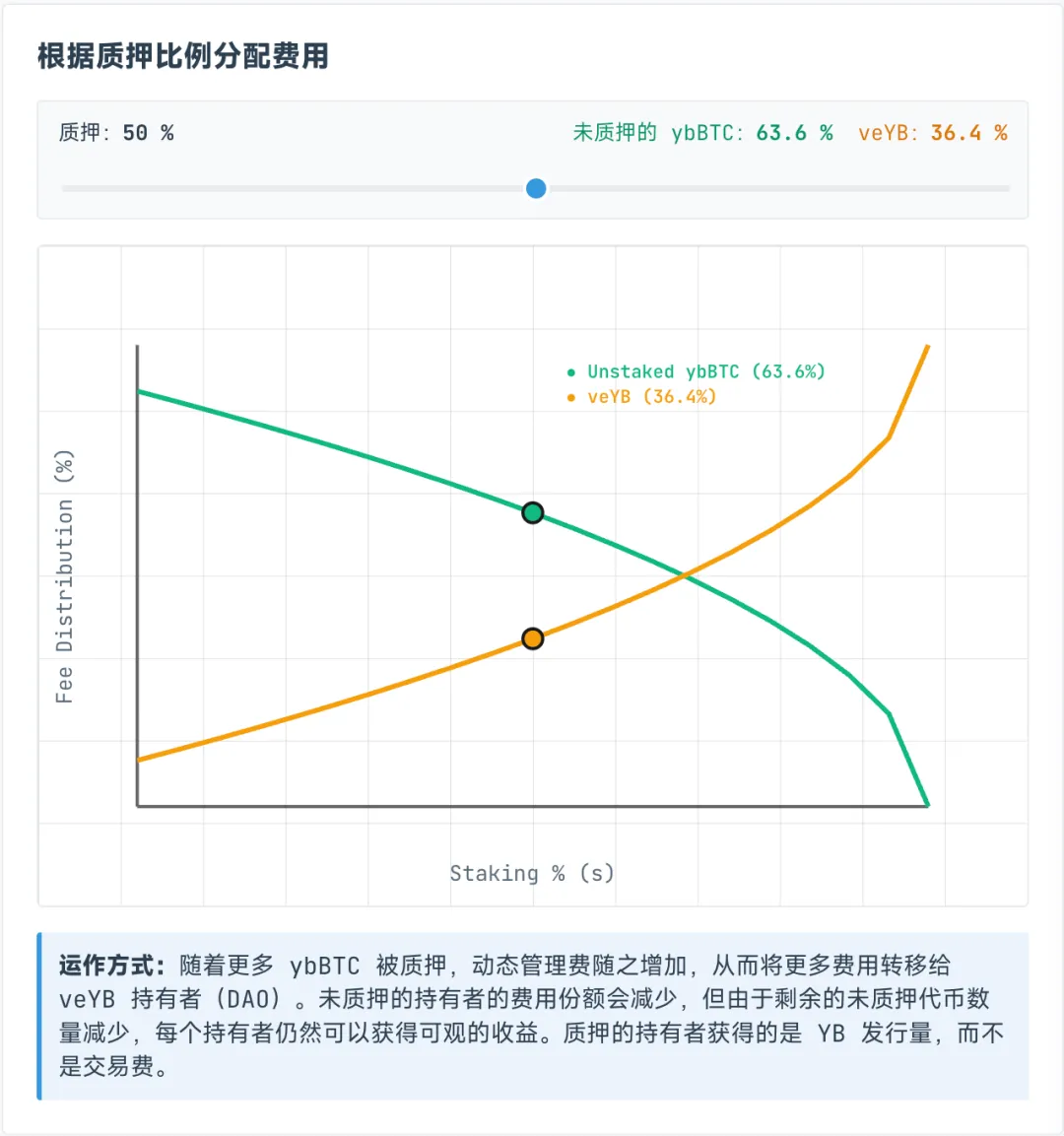

Комісії veYB гнучко розподіляються між ybBTC і veYB. veYB завжди отримує не менше 10%. Якщо ybBTC не стейкати, ваша частка становить 45% комісій; veYB залишає собі 5%.

Важливо: навіть якщо ви не стейкаєте ybBTC у YB, максимальна частка—45%. Щоб заробити YB-токени, стейкайте ybBTC, але втратите комісії. Для отримання і токенів, і комісій—стейкайте YB для veYB.

Підпис: Розподіл доходу між ybBTC і veYB

Джерело: @yieldbasis

Тимчасові втрати не ліквідовані—їх просто переміщено між учасниками.

Ваші 500U у BTC збільшують маркетмейкінгову силу, але YB не гарантує, що всі торгові доходи дістануться вам. Для отримання доходу з veYB потрібно пройти два кроки: конвертувати veYB у YB, ybBTC у wBTC.

Повна участь у управлінні veYB з «брібінговим» механізмом потребує чотирьох років блокування. При коротших строках—голосова вага та дохідність поступово зменшуються. Чи варто блокувати токени YB на чотири роки—вирішуєте ви.

Тимчасова втрата—це тільки обліковий запис: якщо ви не вилучаєте ліквідність, це не є реальною втратою. YB пропонує «обліковий дохід», тобто ринкову оцінку як прибуток, створюючи власну економічну парадигму.

Ви хочете інвестувати 500U для отримання $1 000 комісій—YB прагне заблокувати ваш BTC та продати вам свої токени.

Багатостороння співпраця та ефект «flywheel» для зростання

Ринок доходності активно набирає темпи—час діяти, якщо у вас є амбіції.

Curve і crvUSD стимулюють $CRV, а також запускають Yield Basis і токен $YB. Чи збережеться цінність YB через чотири роки? Ймовірно, ні…

Головний сенс Yield Basis—розширення crvUSD.

Llama Lend—ядро системи Curve. Засновник Curve запропонував емісію $60 мільйонів crvUSD для формування ліквідності YB—агресивний крок.

Підпис: YB очікує емісії crvUSD

Джерело: @newmichwill

YB забезпечить винагороду Curve та власникам $veCRV, та головне питання—ціна й потенціал зростання токена YB. crvUSD—фактично той самий «U» під іншим брендом; тому YB—чи це реально актив для росту?

Ще один «ReSupply» може стати прямим ударом по Curve.

Саме тому у статті не розглядається токеномічна структура YB–Curve і модель розподілу комісій. Досвід $CRV ще свіжий; $YB не буде утримувати цінність—немає сенсу детально аналізувати.

Захист Майкла з моделюванням емісії цікавий: BTC від користувачів «емітує» відповідну кількість crvUSD, підвищуючи його обіг і кожен crvUSD генерує комісії—фактично це робочий бізнес-кейс.

Але резерви crvUSD лише паритетні—немає надмірної застави. Якщо не можливо підвищити резерви, зростання доходності crvUSD—єдиний стратегічний хід. Згадайте показник повернення капіталу.

Ідея Майкла—залучений crvUSD працює із поточними пулами: wBTC/crvUSD у взаємодії з crvUSD/USDC, що підвищує обсяги торгівлі.

crvUSD/USDC ділить комісії 50/50: половина для власників $veCRV, половина—LP.

Це ризиковано: crvUSD від Llama Lend зарезервований для YB, а crvUSD/USDC-пули відкриті для всіх. Резерви crvUSD малі, і будь-які коливання ціни відкривають шлях для атак і ризикують запустити спіраль падіння. Якщо crvUSD провалиться, YB і Llama Lend зламаються теж, що порушить всю екосистему Curve.

Ключова деталь: crvUSD і YB дуже тісно інтегровані. Половина нової ліквідності має надходити на сторону YB. Хоч crvUSD формально виокремлений для YB, фактично він обертається разом із пулом Curve, створюючи ризики.

Підпис: План Curve щодо розподілу комісій

Джерело: @newmichwill

Пропозиція Майкла—виділити 25% токенів YB для стимулювання ліквідності стейблкоїн-пулів. З погляду безпеки активів: BTC > crvUSD > CRV > YB. У разі негативних подій YB не зможе врятувати навіть своїх учасників.

Випуск YB забезпечується лише доходністю з пулу crvUSD/BTC. Аналогія з Luna-UST: UST емітувався синхронно з burn Luna; стосунки YB і crvUSD схожі.

Цей взаємозв’язок ще глибший. Майкл, посилаючись на шестирічний досвід торгівлі BTC/USD, вважає, що 20% APR за crvUSD цілком реально, навіть 10% у ведмежому ринку, а під час бултренду 2021—до 60%. Якщо навіть частина цієї динаміки буде перенесена на crvUSD та scrvUSD, вони зможуть випередити USDe і sUSDe.

Я не можу підтвердити ці цифри бектестуванням. Важливо не забувати: UST також «гарантувала» 20% доходу, модель Anchor + Abracadabra працювала роками. Чи YB + Curve + crvUSD дійсно унікальні?

Щонайменше UST перед крахом формувала BTC-резерв; YB використовує BTC напряму як заставу з кредитним плечем—це прогрес.

Забуття—означає зраду.

З Ethena стартували пошуки реальної доходності в ончейн-проєктах, замість спекулятивної гонки.

Ethena застосовує хеджування на CEX для отримання доходу з ETH; розподіляє цей прибуток через sUSDe; захищає інтереси великих холдерів стратегією скарбниці $ENA, забезпечуючи випуск USDe понад $10 мільярдів.

YB прагне реального торгового доходу—це чесний підхід, але торгівля кардинально відрізняється від кредитування. Торги миттєві, а кожен crvUSD—спільне зобов'язання YB та Curve. Вся застава поставляється користувачами; власний капітал майже не ризикує.

Емісія crvUSD поки що невелика—це дозволяє швидко запускати flywheel-ефект з високим APY. Але коли масштаб зросте, падіння YB, волатильність BTC чи слабка вартості crvUSD здатні викликати різкий тиск на продаж.

Долар не має забезпечення—і crvUSD вже повторює цей шлях.

Втім, ризики композитивності DeFi тепер інтегровані в ончейн-систему. Якщо ризик розділений на всіх учасників, для кожного він вже не є критичним—ті, хто не залучені, просто автоматично поглинають наступний крах.

Висновки

Кожен має шанс для успіху—героєм стає той, хто скористається можливістю.

У традиційних фінансах yield basis—це прибутковість казначейських облігацій. В ончейн-світі чи стане «yield basis» парою BTC/crvUSD?

Логіка YB спрацьовує лише при великому масштабі ончейн-торгівлі—особливо при високих об'ємах Curve. Лише при активній торгівлі виникає сенс ліквідації тимчасових втрат. Подумайте про таке:

- • Вироблення дорівнює споживанню—немає «зайвої електроенергії», миттєва відповідність потребам.

- • Обсяг торгівлі дорівнює ринковій капіталізації; кожен токен постійно в русі, у торгах.

Тільки при постійній торгівлі формується справжня ціна BTC і зберігається логіка цінності crvUSD. Позики під BTC—торги BTC—я оптиміст щодо довгострокової перспективи BTC.

BTC—космічний мікрохвильовий фон криптовалют. Від фінансового «вибуху» у 2008 році—якщо не станеться революції чи катастрофи—BTC зростатиме. Це не результат віри у BTC, а скоріше довіри та інфляції у доларі та фіаті.

Мою довіру до технічної компетенції Curve похитнула історія з Resupply. Але лише окремі команди наважуються на інновації в цій галузі. Капітал постійно рухається, а тимчасові втрати завжди знаходять нових прихильників.

UST купувала BTC до краху; USDe під час волатильності перейшла на резерви в USDC; Sky інвестувала в облігації. Бажаємо Yield Basis успіху цього разу.

Застереження:

- Дана публікація—повторний переклад [Zuoye WaiBoShan] із збереженням усіх авторських прав [Zuoye WaiBoShan]. З питань щодо публікації звертайтесь до служби Gate Learn, яка оперативно реагує згідно з політикою.

- Застереження: наведені погляди та висновки є приватним баченням автора і не є пропозицією чи консультацією щодо інвестування.

- Інші мовні версії створені командою Gate Learn. Якщо Gate не є офіційним джерелом, переклад заборонено копіювати, розповсюджувати чи використовувати у сторонніх цілях.

Статті на тему

Детальний опис Yala: створення модульного агрегатора доходності DeFi з $YU стейблкоїном як посередником

Що таке Стейблкойн?

Що таке звичайне?

Долар на Інтернет-цінність - Звіт 2025 року про ринкову економіку USDC

USDC та майбутнє долара